Lors de la campagne électorale de l’automne 2022, François Legault avait promis « une baisse d’impôt responsable pour la classe moyenne »[1]. Il proposait de réduire d’un point de pourcentage les 2 premiers paliers de la table d’imposition. Lors du dépôt du budget, le 21 mars 2023, il a fait de sa promesse une réalité en annonçant que la première tranche de revenus, de 17 000 $ à 49 000 $, serait imposée à 14 % au lieu de 15 % et les revenus entre 49 000 $ et 99 000 $, de 19 % au lieu de 20 %[2]. Ces baisses d’impôt, représenteront une réduction des revenus de l’État de près de 1,8 G$ par année.

Pour justifier sa décision de baisser les impôts, la CAQ multiplie les affirmations tendancieuses[3]. Nous prenons ici le temps d’en examiner les impacts réels et nous démontrons que, bien qu’alléchante à première vue, cette baisse d’impôt est tout sauf « responsable » et positive.

Aider la classe moyenne: une cible manquée

Pour justifier la mécanique proposée pour sa baisse d’impôt, la CAQ dit vouloir aider les travailleuses et travailleurs de la classe moyenne, plus précisément ceux gagnant entre 20 000 $ et 80 000 $, qui sont confrontés à l’explosion des prix. Or, la réduction des taux des 2 premiers paliers d’impôt n’a presque aucun effet pour ceux qui gagnent autour de 20 000 $ et elle atteint sa valeur maximale si on gagne 100 000 $ et plus.

|

Effet de la baisse d’impôt sur le salaire annuel |

||

|

Salaire annuel |

Réduction d’impôt |

|

| Marwa, caissière au salaire minimum |

24 000 $ |

50 $ |

| Rodrigue, agent administratif |

47 000 $ |

250 $ |

| Marcelino, bibliothécaire |

66 000 $ |

428 $ |

| Rita, PDG d’un centre hospitalier (CISSS) |

350 000 $ |

814 $ |

Petit gain individuel ou capacité d’action collective?

Difficile de résister à l’attrait d’une réduction d’impôt. Dans le contexte actuel où les prix explosent plus vite que les revenus, un peu d’oxygène sur le plan de la fiscalité semblerait aidant si elle ne se faisait pas au détriment de notre capacité collective d’offrir des services publics à la hauteur de nos besoins. Cette décision réduira les moyens financiers de Québec de près de 1,8 G$ par année ou 7 G$ sur les 4 ans du mandat de la CAQ.

1,8 G$ cela représente environ soit:

- 20 000 à 22 000 employées et employés de plus dans le réseau de la santé et des services sociaux (préposés et préposées, personnel administratif, infirmières et infirmiers ainsi que techniciennes et techniciens);

- 135 000 places en CPE ou milieu familial.

Un sondage récent démontrait qu’une majorité des contribuables préféraient des investissements dans les services publics plutôt qu’une réduction de la fiscalité[4].

Oui, il y aura des compressions!

Le gouvernement prétend que ces baisses d’impôt n’entraineront pas de compressions dans les services publics. Il avance que les sommes requises ne proviendront pas d’une réduction du financement des services, mais plutôt d’une réduction des versements au Fonds des générations.

Pour l’année 2023-2024, le gouvernement a octroyé des hausses de dépenses qui semblent suffisamment élevées afin d’éviter les compressions. Cependant, il en va tout autrement pour les années subséquentes. Les augmentations prévues de 2024-2025 à 2027-2028 sont toutes inférieures à 3 %, ce qui laisse présager des compressions au cours des prochaines années. En effet, s’il est difficile d’estimer précisément les hausses de dépenses pour couvrir les couts de système, des hausses inférieures à 3 % sont assurément insuffisantes.

Comme le montre bien le cycle de l’austérité, tel qu’illustré par l’IRIS ci-dessous, baisser les impôts est en fait le meilleur moyen de s’assurer de diminuer la taille de l’État et donc les services offerts à la population.

Source : Institut de recherche et d’informations socioéconomiques (2018), Le cycle de l’austérité, https://iris-recherche.qc.ca/blogue/autre/austerite/

Les Québécoises et Québécois surimposés? Ça dépend du point de vue.

Pour justifier la priorité accordée à la décision de baisser l’impôt, le gouvernement rappelle souvent que le Québec est la juridiction nord-américaine où les impôts sur le revenu sont les plus élevés. La comparaison avec notre voisin l’Ontario revient immanquablement.

Une fiscalité nette souvent avantageuse

Sans être fausse, cette comparaison est trompeuse puisqu’elle oublie de prendre en compte les transferts et les aides financières offertes par les gouvernements (soutien et allocations aux enfants, prime au travail, crédit de solidarité et allocations pour travailleurs, etc.). Si l’on compare cette fiscalité nette, on constate que la fiscalité québécoise est avantageuse pour un grand nombre de ménages, particulièrement lorsqu’ils ont des enfants[5].

|

Revenu annuel du ménage |

Charge fiscale nette Québec |

Charge fiscale nette Ontario |

|

| Couple sans enfant |

52 500 $ |

8,2 % |

13,6 % |

| Couple avec 2 enfants dont un en service de garde |

105 000 $ |

19,6 % |

25,8 % |

| Famille monoparentale avec un enfant à l’école |

40 000 $ |

-7,8 % |

-1,7 % |

Des tarifs moins élevés

En contrepartie du recours important à l’impôt sur le revenu, le Québec a fait le choix politique de maintenir ses tarifs et frais liés aux services publics comme indiqué plus bas. Ce choix permet une meilleure répartition de la richesse.

Si l’on met les tarifs dans la balance, l’avantage revient clairement au Québec.

|

Québec |

Ontario |

Avantage Québec |

|

| 6 mois de transport en commun[6] |

564 $ (94 $/mois à Montréal) |

936 $(156 $/mois à Toronto) |

372 $ |

| 1 an d’électricité pour maison unifamiliale (22 000 kW/h)[7] |

1672 $ |

3058 $ |

1386 $ |

| Frais de scolarité universitaires[8] |

4409 $ |

9001 $ |

4592 $ |

| Service de garde (après crédits)[9] |

1807 $ |

9486 $ |

7679 $ |

Historique des baisses d’impôt récentes : 6 G$ depuis 5 ans…

Depuis quelques années, les gouvernements caquistes, mais aussi libéraux ont déjà beaucoup abaissé les contributions fiscales.

|

Année et gouvernement |

Baisse de contributions fiscales |

Coût |

| 2018 – PLQ |

Baisse du 1er palier d’imposition de 16 % à 15 % |

1 G$ |

| 2018-2019 – PLQ et CAQ |

Baisse et uniformisation de la taxe scolaire |

1,3 G$ |

| 2018-2022 |

Hausse de divers crédits d’impôt |

Plus de 2 G$ |

| 2023 |

Baisse du 1er palier de 15 % à 14 % et du 2e palier de 20 % à 19 % |

1,8 G$ |

| Total |

Plus de 6 G$ |

Entre 2018 et 2022, sur les 61 mesures fiscales mises en œuvre par les libéraux et la CAQ, 53 avaient pour effet de réduire les revenus du gouvernement[5]. Si certaines hausses de crédits d’impôt ont été intéressantes (par exemple la hausse du soutien aux aînés), globalement les réductions des contributions fiscales représenteraient plus de 6 G$ de revenus en moins si le gouvernement va de l’avant avec son projet. Autant de ressources qui ne sont plus disponibles pour investir dans les services publics et la lutte aux changements climatiques.

Faut-il vraiment baisser les impôts pour contrer l’inflation?

Le gouvernement soutient que de baisser les impôts est une bonne façon d’aider la population à faire face à la hausse actuelle des prix.

Ce que le gouvernement ne dit pas, c’est que la table d’impôt et les paramètres du régime fiscal sont déjà ajustés chaque année pour tenir compte de l’inflation et de la hausse des revenus et des salaires. Ainsi, en 2023, la table d’impôt sera ajustée de 6,44 %. Cette indexation représente un allégement fiscal de 2,2 G$. En d’autres mots, le gouvernement accorde déjà, par cette indexation, une baisse d’impôt de 2,2 G$ pour 2023.

Pas besoin d’en ajouter pour combattre l’inflation! D’autant plus que les baisses d’impôt n’aident aucunement les ménages à très faible revenu, soit ceux qui sont le plus affectés par l’inflation. Il y aurait tellement d’autres choses que le gouvernement pourrait faire pour soulager ces ménages qui en ont le plus besoin. Par exemple, geler les tarifs gouvernementaux, mieux contrôler les loyers et financer davantage les logements sociaux.

Une réelle équité intergénérationnelle

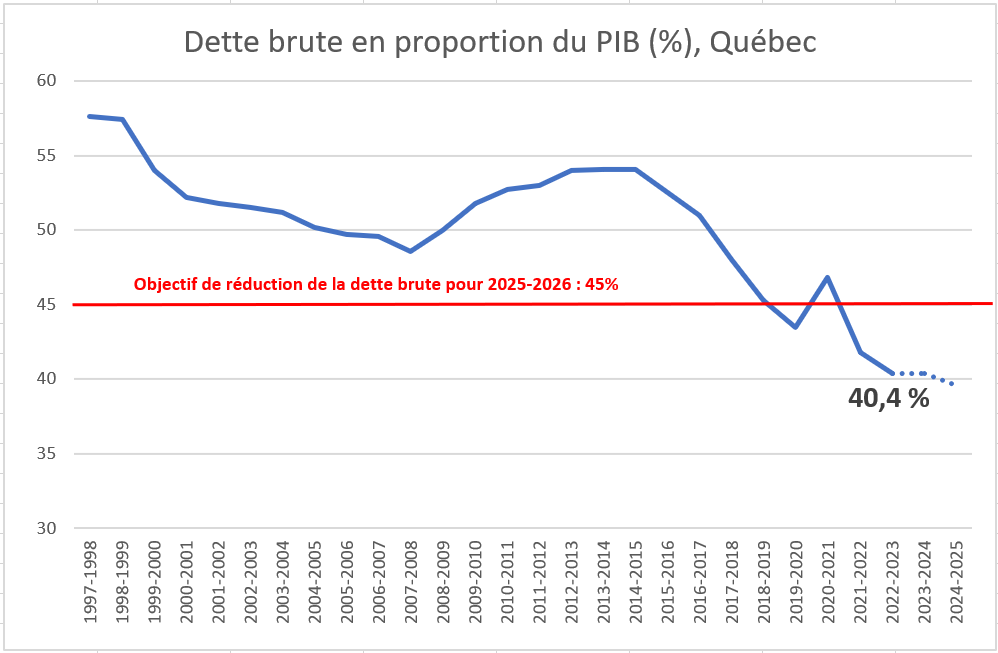

Si une majorité d’économistes et d’observateurs des finances publiques sont d’avis que la CAQ devrait renoncer à sa promesse de baisse d’impôt, les arguments mis de l’avant ne font pas toujours consensus. Plusieurs voix s’élèvent pour dénoncer le « détournement du Fonds des générations ».

Nous ne partageons pas cette vision. Pour nous, le Fonds des générations a terminé sa mission. La réduction de la dette du Québec a dépassé les objectifs fixés au début des années 2000. On doit cesser immédiatement d’y verser des milliards de dollars et les utiliser pour investir dans les services publics et les programmes sociaux. Une réelle équité intergénérationnelle exige que nous offrions à nos enfants l’accès à une éducation de qualité, un système de santé public accessible, des infrastructures en bon état et que nous assurions que notre économie s’adapte rapidement aux exigences d’une transition écologique juste.

Pourquoi les baisses d’impôt ne sont-elles pas une bonne idée? D’autres priorités davantage prioritaires…

Besoins criants dans les services publics

Les services publics font les frais de compressions et de sous-investissement depuis fort longtemps. On se souvient de l’austérité libérale sous le gouvernement Couillard, mais celle-ci ne venait que s’ajouter à des compressions passées.

Le résultat est qu’aujourd’hui, dans un contexte où les besoins sont grandissants, les services publics atteignent différents points de rupture : les urgences ferment temporairement, le nombre de chirurgies en attente explose, les délais pour des services en santé mentale, la protection de la jeunesse ou pour soins à domicile pour les aînés s’allongent énormément, etc. Et cette situation n’est pas exclusive au réseau de la santé et des services sociaux. En éducation, le nombre de professeurs non légalement qualifiés grimpe sans cesse, les services pour les élèves à besoins particuliers sont souvent inaccessibles, on demande à des parents de garder leurs enfants lors de journées pédagogiques à cause du manque d’éducatrices et d’éducateurs en services de garde scolaire, le tout, sans parler de la difficulté pour les parents à obtenir une place en services de garde éducatifs à la petite enfance.

Bref, c’est à des crises multiples dans les services publics que nous assistons actuellement et c’est là qu’il faut investir les ressources pour offrir des services de qualité à la population.

Un Québec plus égalitaire… grâce à l’impôt.

Les impôts que nous payons servent à partager la richesse et à rendre la société québécoise plus égalitaire. Ici comme ailleurs, les inégalités de revenu avant impôt ont augmenté depuis le milieu des années 1970. Heureusement, les contributions fiscales et les aides financières qu’elles financent (qu’on appelle les « transferts ») ont permis une évolution opposée au cours de la même période, soit une réduction des inégalités de revenu après impôt.

Aujourd’hui, le Québec est la 2e province qui réduit le plus les inégalités grâce aux impôts et aux transferts. Cela aide à faire du Québec une société qui offre à chaque personne une réelle possibilité de mener une vie pleinement satisfaisante et épanouissante. C’est un bienfait pour toutes et tous qu’il ne faut pas perdre!

[1] Plateforme électorale de la CAQ : https://coalitionavenirquebec.org/wp-content/uploads/2022/09/caq-plateforme-coalition-avenir-quebec-2022-1.pdf

[2] Les chiffres prévis sont : 17 183 $ 49 275 $ 98 540 $

[3] Probablement trop fort comme qualificatif.

[4] Frederic HALLE-ROCHON et autres, La relation paradoxale des Québécois face au fardeau fiscal, Cahier de recherche, Chaire en fiscalité et en finances publiques, Université de Sherbrooke, octobre 2022

[5] https://cffp.recherche.usherbrooke.ca/wp-content/uploads/2023/01/cr2023-02_bilan_de_la-fiscalite_au_Quebec.pdf et https://cffp.recherche.usherbrooke.ca/wp-content/uploads/2023/02/cr2023-04_famille-et-fiscalite-2023-F.pdf

[6] https://www.ttc.ca/Fares-and-passes et https://www.stm.info/sites/default/files/pdf/fr/tarifs.pdf

[7] https://www.hydroquebec.com/residentiel/espace-clients/tarifs/prix-electricite-ici-ailleurs.html

[8] https://www150.statcan.gc.ca/t1/tbl1/fr/tv.action?pid=3710012101

[10] Compilation effectuée à partir des bilans annuels de la fiscalité par la Chaire en fiscalité et en finances publiques.